Mercado Móvil en México: resultados en el segundo trimestre de 2017

El cierre del primer semestre del 2017 se registraron aproximadamente 112.7 millones de líneas celulares en México distribuidas entre tres operadores móviles con red y casi una veintena de marcas de operadores móviles virtuales (MVNO).

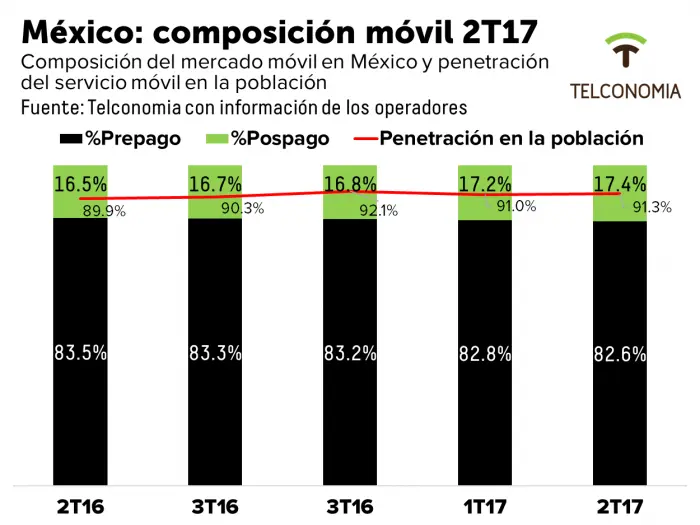

Esta cifra equivale a una penetración móvil del 91.3% en la población para el segundo trimestre de 2017. Comparado con el año pasado, se observa que hay casi 3 millones de líneas más (+2.6%), cuando la penetración móvil en la población era de 89.9%. Secuencialmente, se observó que la base de clientes móviles en México se expandió en 0.3% con respecto a marzo de 2017, con un avance de 0.3 puntos porcentuales en penetración móvil en la población.

En estos 12 meses destaca un aumento de la proporción de líneas de pospago que en el 2T17 llegó a un 17.4%, prácticamente un punto porcentual más que hace 12 meses. De esta manera, la base nacional de clientes se orienta progresivamente hacia una distribución 20-80% en pospago y prepago, respectivamente. Esta observación es congruente con lo reportado por los operadores en cuanto al despliegue de estrategias para pasar clientes de prepago a planes de prepago para buscar más ingresos por servicio y terminales, así reducción de las tasas de salida de suscriptores.

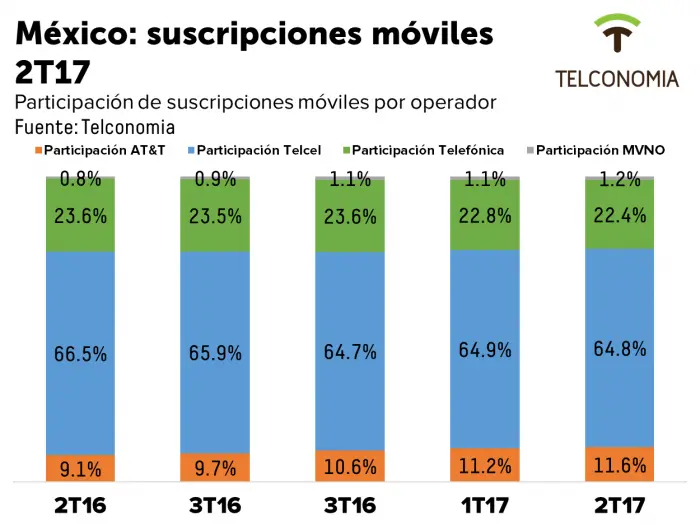

Los resultados operativos muestran que Telcel se mantiene como el principal operador en términos de suscripciones. De los 112.7 millones de líneas del segundo trimestre de 2017, el 64.8% corresponde a Telcel, una caída interanual de 1.7 puntos porcentuales comparado con el mismo periodo del año pasado.

De los operadores considerados como no dominantes, Telefónica ha ido perdiendo participación en suscripciones en estos últimos 12 meses. En junio de 2017, Telefónica tenía el 22.4% de las líneas celulares en México, aproximadamente 1.2 puntos porcentuales menos de los registrados para junio 2016.

AT&T logró un crecimiento destacado de su base de clientes en el último año. Al cierre del 2T17 reportó una cantidad de suscripciones equivalente a una participación del 11.6% en México, 2.5 puntos porcentuales más que en el 2T16. En términos absolutos, la base de AT&T México pasó de 9.9 millones de usuarios en julio de 2016 a casi 13.1 millones para junio 2017.

Por su parte, los MVNO llegaron a una participación de líneas del 1.2% en el 2T17, un aumento de 0.4 puntos porcentuales con respecto al 2T16.

Se estima que la base de clientes de MVNO superó los 1.3 millones durante el 2T17, o una participación del 1.2%. De acuerdo con el monitoreo de MVNO de Telconomía, al cierre de este periodo había aproximadamente 20 marcas que habían lanzado operaciones enfocadas en el mercado masivo. Este incremento con respecto a meses anteriores ocurre por el lanzamiento de algunas marcas de MVNO que estaban anunciadas, entre ellas algunas de tiendas departamentales.

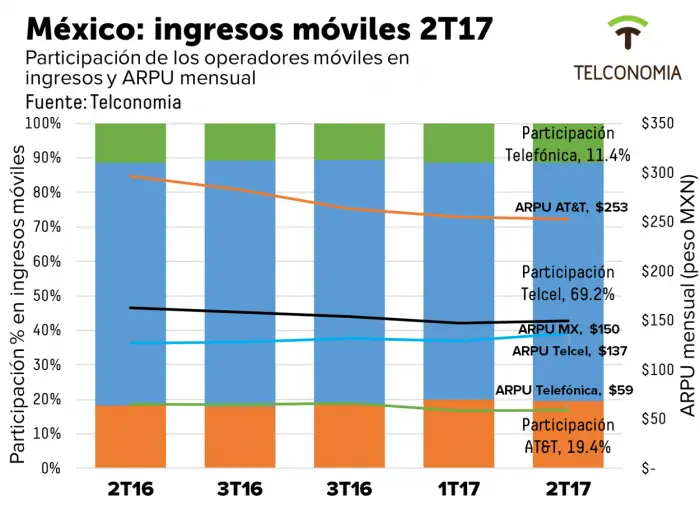

En cuanto a la información financiera del trimestre, los ingresos totales reportados por operadores móviles con red superaron los $63,612 millones de pesos durante el 2T17, una mejora interanual del 5.7%. Secuencialmente, el 2T17 reportó 6.1% más ingresos que los primeros tres meses de 2017. La composición de las ventas se ha mantenido relativamente estable en estos últimos 12 meses con una distribución de 70% de ingresos por servicio y 30% por equipos.

Telcel se mantuvo como el operador dominante en este segmento con una participación del 69.2% en los ingresos, seguido por AT&T (19.4%) y Telefónica (11.4%). Al comparar estas proporciones con el 2T16 se observa que Telcel perdió 1.2 puntos porcentuales y que AT&T ganó esa misma cantidad. Telefónica, por su parte, se mantuvo estable.

El ingreso promedio por usuario (ARPU, por sus siglas en inglés) ha sido una métrica que ha captado interés en México por la reducción de tarifas en el segmento móvil. Para el 2T17, el ARPU del mercado mexicano se situó en $150 MXN, un valor 8.1% inferior al del mismo periodo del año pasado ($163). Sin embargo, el ARPU del 2T17 mejoró con respecto al del 1T17, cuando su valor se estimó en MXN $148 (+1.5%).

Telcel fue el que logró mejoras en su ARPU durante el 2T17. Comparado con el mismo semestre del año pasado, esta cifra pasó de $127MXN a $137 MXN (+7.9%) y en general ha mejorado sus niveles en los últimos meses. Entre el 2T16 y 2T17, el ARPU de AT&T pasó de MXN $296 a $253 MXN (-14.6%), pero se mantiene como el ARPU más alto en el mercado mexicano.

Estos dos operadores han visto una tendencia contraria en su base de usuarios. Mientras que AT&T gana más usuarios bajo la modalidad de prepago, Telcel capta más cuentas de contrato.

Telefónica conservó en estos 12 meses el ARPU más bajo entre los tres operadores móviles con red en México. El ARPU del 2T17 llegó a los $59 MXN, una caída de -9.5% comparado con el nivel del mismo periodo del año pasado.

Reporte proporciona por Telconomía